作者:君

12月11日,深圳市飞速创新技术股份有限公司(下称“飞速创新”或“公司”)向联交所主板提交上市申请,中金公司、中信建投国际及招商证券国际为联席保荐人。

今年1月,因内控存在缺陷,深交所对飞速创新出具警示函,并牵连保荐机构招商证券、审计机构德勤华永及相关负责人。4个月后,飞速创新转道港股IPO,递表前夕突击分红2亿元,实控人向伟大赚1.22亿元。

此外,飞速创新财务出现“存贷双高”现象。截至2024年末,账上躺着高达11.5亿元理财及存款,且受限资金只占很小比例的情况下,银行贷款却激增至5.73亿元。同时,飞速创新平均货币资金收益率常年处于0.6%~0.9%的水平,远低于同期的债务融资成本。

内控缺陷遭深交所警示 递表前突击分红2亿

飞速创新是一家信息通信技术产品及解决方案提供商,专注于HPC、数据中心、企业、电信领域,解决方案包括高性能网络设备、可扩展网络设备操作系统及云网络管理平台。

此次冲击港股,飞速创新面临的最大争议,是其在A股上市过程中暴露出的诸多内控问题。

2023年3月,深交所首度受理飞速创新A股IPO申请,随后经历了长达14个月的问询与审核,直至2024年5月飞速创新主动撤销申请。其间,深交所先后两次发出问询函,围绕飞速创新信息系统控制与数据真实性、异常交易、资金流水核查、数据权限控制、税务合规性等14个核心问题展开“扒皮式”拷问。

2025年1月,深交所正式向飞速创新及保荐机构招商证券、审计机构德勤华永及相关负责人发出监管函,监管函直言不讳地指出:飞速创新信披真实、准确、完整性存疑,IT系统和财务系统内控制度不健全,多项问询函回复内容与实际情况不符等。

具体来看,深交所现场督导发现三大核心问题:

其一,信息系统相关的内部控制存在缺陷,未能准确显示前台商城产品销量、评论数据等信息;

其二,自2023年6月起才完整保存半年内的系统操作日志,问询回复与实际情况不符;

其三,未制定反结账、反审核相关内部管理制度,具备财务系统操作权限的员工可无需审批直接执行上述操作,反映出财务内控存在缺陷,问询回复与实际情况不符。

此外,监管函还指出审计机构和中介机构诸多核查瑕疵,包括银行流水信息不一致、资金流水中交易对方关键字段缺失、替代测试中未获取物流面单或对账单等。

在资本运作方面,飞速创新自2015年引入天使轮投资后,已陆续完成多轮融资。2021年11月,飞速创新C轮融资对价为18.33元/股,对应估值约66亿元。

IPO前,向伟直接或间接控制飞速创新61.16%股份,系公司控股股东及实际控制人。同时,向伟在公司担任执行董事、董事会主席兼总经理。福鹏资产持有公司15.82%股份,为最大外部投资者。

值得关注的是,在融资过程中,飞速创新及实控人向伟与十余家投资人签订了对赌协议,约定若上市失败,投资人可要求向伟及公司回购股份。赎回义务自今年5月27日起生效,截至9月底,赎回负债已达6.64亿元。

而在A股上市失利后,飞速创新部分股东通过向第三方折价转让股份实现退出。2024年7月,嘉远资本完成清仓,套现7742万元;同年12月,明诚一期完成清仓,套现6481万元。

对于此次募集资金,飞速创新表示,拟用于技术平台的数智化强化研发、提升公司于主要海外市场的交付能力、网络解决方案和服务业务平台的数字化、营运资金及一般企业用途。

在A股IPO招股书中,飞速创新计划募集资金13.54亿元,其中5.74亿元用于网络通信设备智能产业园区建设项目,2.81亿元用于互联网平台及运营中心升级建设项目,9859.10万元用于内部管理信息化升级建设项目,以及4亿元补充流动资金。

曾寄希望于数亿补流的飞速创新,却存在边分红边募资的情形。

首次港股递表的五天前,即5月22日,飞速创新举行的股东大会审议及批准2024年的现金股息分派计划,将向现有股东宣派现金股息每10股未上市股份5.56元。该股息分派已于5月29日完成,已分派股息金额为2亿元,占2024年净利润的50.38%。按持股比例计算,实控人向伟分得1.22亿元。

原始取得发明专利仅13项 财务出现“存贷双高”现象

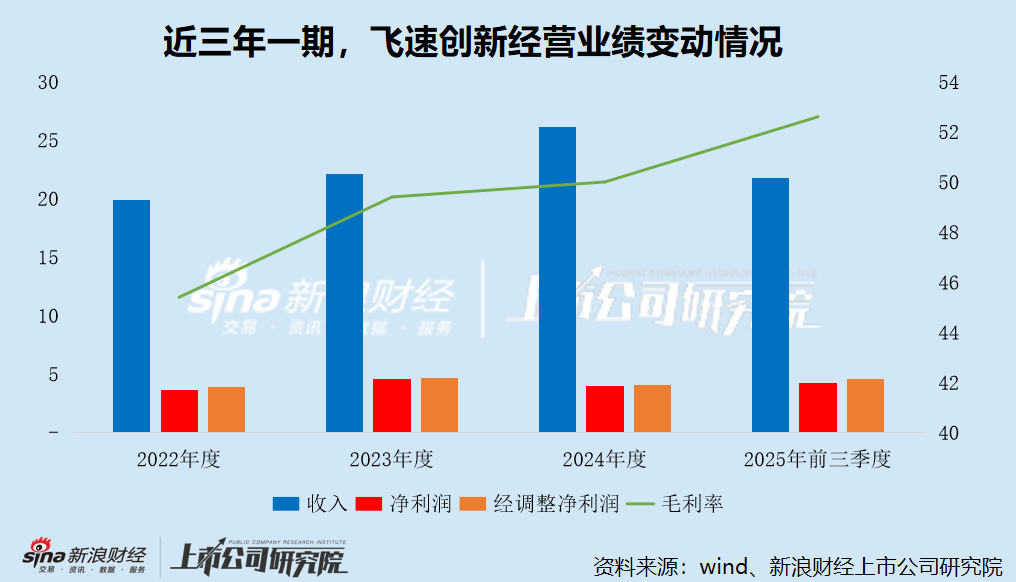

2022年至2024年及2025年前三季度,飞速创新的收入分别为19.88亿元、22.13亿元、26.12亿元及21.75亿元,净利润分别为3.65亿元、4.57亿元、3.97亿元及4.23亿元,经调整净利润分别为3.88亿元、4.70亿元、4.08亿元及4.61亿元。

2024年,飞速创新出现“增收不增利”情形,收入同比增长18.03%,净利润却同比下降13.02%,主要源于营运成本大幅增长。2024年,公司的销售费用、管理费用及研发费用分别为4.88亿元、2.10亿元及1.44亿元,分别同比增长43.88%、19.77%及30.08%,均超过同期收入增速;合计8.41亿元,占收入的32.21%,同比上升3.98pct。

不难看出,飞速创新的销售费用远高于研发费用,存在“重营销、轻研发”的偏好。同时,虽然研发费用在持续增长,但研发费用率仍远低于可比上市公司。报告期内,飞速创新的研发费用率分别为5.02%、4.99%、5.50%及5.11%。同期,光迅科技、太辰光、锐捷网络、中际旭创、怡合达及安克创新的研发费用率均值分别为9.03%、8.97%、7.99%及7.07%。

IPO前,飞速创新的专利总数256项,但发明专利只有20项,占比仅为7.81%。不过,据国家知识产权局披露,申请人为“深圳市飞速创新技术股份有限公司”(含曾用名“深圳市宇轩网络技术有限公司”),且“有效”的发明专利仅13项。这意味着,有多达7项发明专利系受让取得。同时,该13项原始取得的发明专利中,有11项于2021年及以前申请。

值得警惕的是,飞速创新大手笔买理财的同时,出现“存贷双高”现象。

各报告期末,飞速创新以公允价值计量且其变动计入损益的金融资产(主要包括商业银行发行的结构性存款)分别为3.90亿元、1.80亿元、5.06亿元及6.94亿元;货币资金(银行存款余额及现金、短期银行存款及受限制银行存款)分别为3.88亿元、8.48亿元、6.48亿元及6.75亿元,分别占总资产的17.99%、31.18%、18.25%及18.13%。

同期,短期借款余额分别为871.6万元、1136.4万元、6378.7万元及1.76亿元,长期借款余额分别为7029.9万元、8541.5万元、5.1亿元及3.46亿元,合计分别占总资产的3.67%、3.56%、16.15%及14.02%。自2024年起,飞速创新的货币资金余额和贷款余额占总资产的比例高度接近。

令人不解的是,飞速创新受限资金在货币资金总额中只占有很小的比例,2024年披露的货币资金为6.48亿元,受限资金仅0.17亿元。从账面上看,公司在使用货币资金方面的阻碍很小,资金需求完全可靠内部资金满足,其大举借债的动机似乎站不住脚。

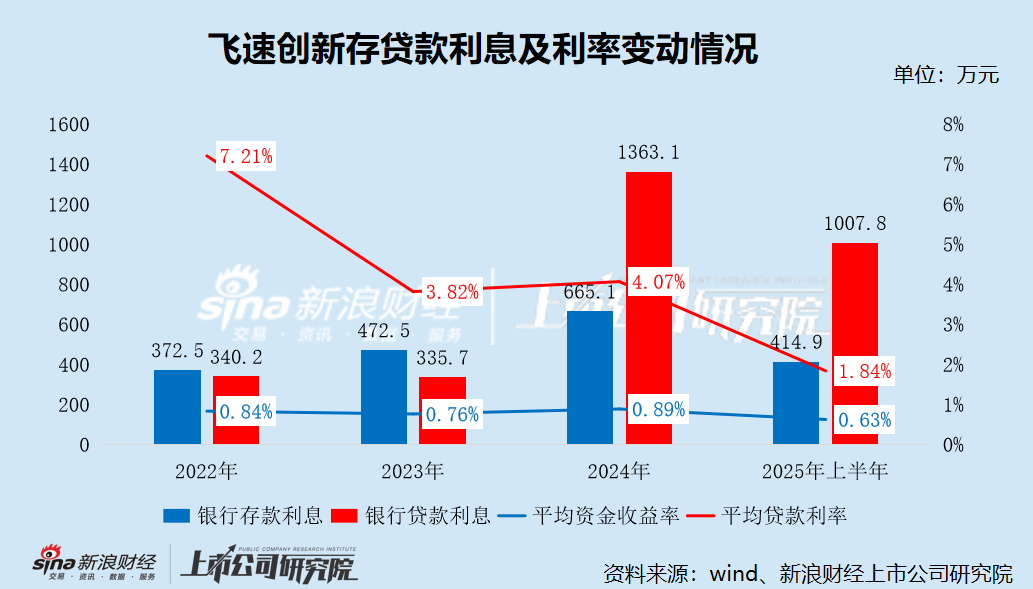

从存贷款利息的角度来看,报告期内,飞速创新的利息支出分别为340.2万元、335.7万元、1363.1万元及1007.8万元,利息收入分别为372.5万元、472.5万元、665.1万元及414.9万元,差额分别为-32.3万元、-136.8万元、698万元及592.9万元。自2024年起,飞速创新的利息收入低于利息支出。

飞速创新为何在持有大额货币资金的情况下大量借入有息债务?是否存在不合理的“存贷双高”特征?

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏